��N��v�X�N�[��

�V��̕s����O������I

���܂���n�߂��N��̂�����

-

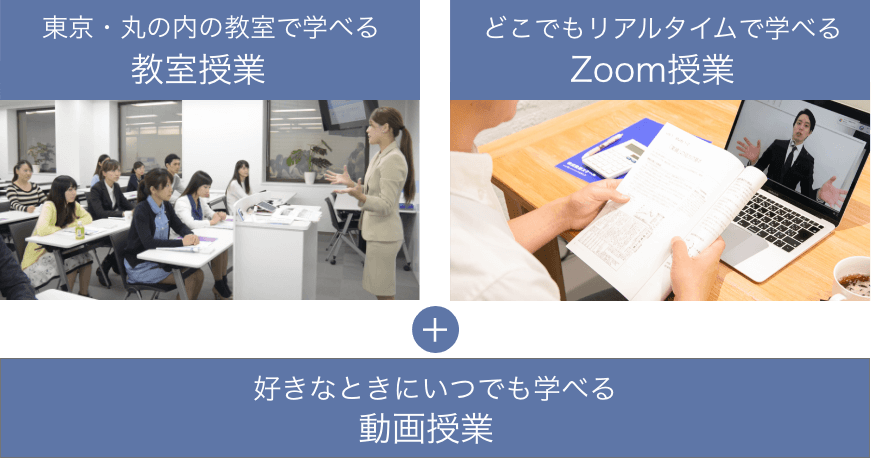

��u�X�^�C��

�����EZoom -

����

�S24�� -

����

���ȏ�22�� -

��u����

1�N��

�ƌv�A�N���A�Z�܂��A�d���A���Y�^�p�A��ÁE���A�����E�I���܂�

��N�O�̂�����ł��Ԃɍ�����N��̂����ւ̔�������̌n�I�Ɋw�ׂ܂��B

��N��v�X�N�[���Ƃ�

�u�������v�����X�N�ɂ��Ȃ����߂ɁA������7�̔������B

20�N�A30�N�Ƒ����ł��낤�u��N��v��L���ɐ��������������ĕ�炷���߂ɕK�v�Ȃ����̒m�����A�̌n�I�E���H�I�Ɋw�ׂ�X�N�[���ł��B

���E�L���̒������ł�����{�B�������ɂ́A��N���炳���20 �` 30 �N�Ƃ����l�����c����Ă��܂����A�����ɂ͏�Ɍ����I�Ȗ�肪���܂Ƃ��܂��B�u�V��j�Y�v�u�����V�l�v�u�V�V���v�u�����v�u�ǓƎ��v�u����v�\�\�����������t�̐��X�́A���͂�ꕔ�̐l�̘b�ł͂Ȃ��A�Љ�S�̖̂��ɂȂ����܂��B

�Ƃ͂����A���̍�����ɑ���ŊJ��͍��̂Ƃ��날��܂���B���I�N�����͂��߂Ƃ���Љ�ۏႾ���ɗ���̂ł͂Ȃ��A�g�����̒�N��͎����Ŏ��h�Ƃ��������w�͂��K�v�Ȏ���Ȃ̂ł��B

�N���A�d���A�ی��A�Z�܂��A��Ô�A�����A���B��N��̕s���̂قƂ�ǂ͂����̕s���ƒ������Ă��܂��B�܂�A�g�����̒�N��͎����Ŏ��h���߂̋ߓ��́A�����ɂ��Ċw�Ԃ��ƁB��������Έ��S���Ē�N����}���邱�Ƃ��ł��A20�`30�N�Ƃ����c���ꂽ���Ԃ��A�L���ɐ��������������ĉ߂������Ƃ��\�Ȃ̂ł��B

�u�������v�����X�N�ɂ��Ȃ��ŁA�L���ɐ��������������ĕ�炷���Ԃɂ��Ăق����\�\����܂ŗv���l�ɂ�����l���̖����ɂ�����@��`���Ă����t�@�C�i���V�����A�J�f�~�[���A����ȑz���Łw��N��v�X�N�[���x���^�c���Ă��܂��B

��N��v�X�N�[���̓���

-

��N��̂�����肪�����ł���

-

�m�E�n�E�������H�I

-

�m���[���ł��ŒZ3�J���Ŋ��S�K��

-

1�N��82�������~�𑝂₵���������J���L�������̃x�[�X�ƂȂ��Ă���u�����̋��{�X�N�[���v�̎���

-

�u�t��FP�A�ŗ��m�Ȃǂ̐���

-

�����̐S�z�̂Ȃ����₩�Ȗ���������̎�Œz����

����Ȑl�ɂ�������

- ��N��ɕK�v�ȋ��z����v���g�����鉻�h�������l

- ������e�̈�ÁE���ɂ����邨�����S�z�Ȑl

- ���������������A���₩�ŖL���Ȓ�N��̐�����z�������l

- ��N��ɕK�v�Ȃ����̒m���̂��ׂĂ��܂Ƃ߂Ċw�т����l

�܂������Ă݂�Ȃ�A

�����̌��Z�~�i�[��

�m��Ȃ��Ƒ�����

�u��N��̂����v�̌���

-

01

�����ő傫���ς��

�N�����z

���ʂɔN����[�t���Ă��邾���ł́A��N��̐�����s�����錻���B���̖��́A�N���̎d�g�݂𗝉����A�L���ȑI��������Ɖ������A���U��750���~��������邱�Ƃ��ł���̂ł��B��65��(���ώJ�n�N��)���畽�ώ����܂Ŏ�����z�ŎZ�o

-

02

���ʁE�����E�č���

�����Ȃ����߂�

�N����

��C�Ɏz�����炳���⑰�N���B�����ő啝�Ɍ���N�������B�������萧�x�𗝉����āA������̂Ƃ��ɂ��o�ϓI�ɑ����Ȃ��K�v�ł��B

-

03

�N�����E�������E����

���|��

���O�����ʼn������

���������X�N�ɔ����铭�����A�ی��̉������@�A����p��ȂǁA10�N�̏������Ԃ�����Ή����ł���̂ł��B

-

04

������ŋ��E�⏕���E���t��

�m���Ă��邾���œ����鐧�x���w�сA�����E���V�E�����Ȃǂ̃��C�t�X�e�[�W�ʎx�o���ŏ����ɂ�����@���w�т܂��B

��N��v�X�N�[����

�u�s�������v�o���闝�R

-

��N��̕s�����A�����̖ʂ���������܂�

�N���A�d���A�ی��A�Z�܂��A��Ô�A�����A���\�\�B��N��̕s���̂قƂ�ǂ͂����̕s���ƒ������Ă��܂��B�����𒆐S�ɂ�����ԗ����Ċw�Ԃ��ƂŁA�قƂ�ǂ̒�N��̕s�����������邱�Ƃ��ł��܂��B

-

�����H�I�ȃm�E�n�E������A�Z���ԂŐ��ʂ��o�܂�

�u���̂܂܂̃y�[�X�Œ��~���Ă��Ă͒�N��̐�����s������v�ƒm��Ȃ��琬�ʂ��o���Ȃ������l�ł��A��N�O�̂�����ł����g�߂���H�I�ȃm�E�n�E���w�Ԃ��ƂŁA�Z���ԂŊm���ɐ��ʂɂȂ��邱�Ƃ��ł��܂��B

-

�扄���ɂ��Ă�����N�����A�X�^�[�g�ł��܂�

���܂Ƃ߂ɂ�����u��N��v�ȁv�ł́A������ł��邱�Ƃ��N��̃v���������Ƃ̒��Œ��J�ɏ����o���Ă����܂��B���Ƃ��邱�Ƃ����̂܂ܒ�N���ɂȂ���J���L�������\���ɂȂ��Ă��܂��B

-

��N��ɂ��ĉƑ���܂��̐l�Ƙb�������܂�

�����Ɛ��Ă��藣���Ȃ��ɂ��ւ�炸�A�����̖��͖ʂƌ������Ă͘b���ɂ������́B�ł��A�v�w�ŃX�N�[���ɎQ��������A��u�����m�Ō𗬂����肷�邱�ƂŁA�����̖������ݓI�ɘb��������悤�ɂȂ�܂��B

���Ƃ̗l�q���ꕔ�Љ�

�J���L�������ꗗ

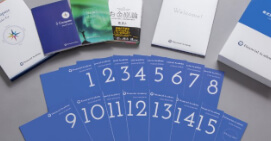

���ۂɗ��v���グ�Ă���v���̓����Ƃ���W�߂��m�E�n�E����₷���������A ��b���牞�p�܂Ō����I�Ɋw�ׂ�J���L�������������B �^�[�����ɗ��C���o���邽�߁A�����̊w�т������e�����u���鏇�Ԃ�I���ł���d�g�݂ƂȂ��Ă��܂��B

- ���Ǝ��ԁF

- ��{90�� �~ 24��

-

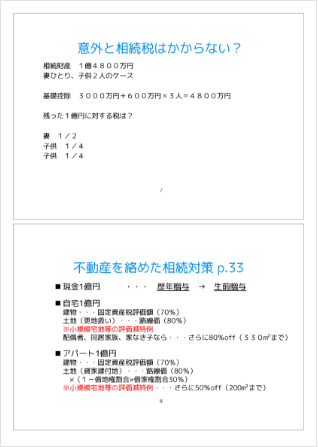

vol.1 ��N��̉ƌv�v�ƃ}�l�[�v����

study 1 ��N��̃C���[�W���g�����鉻�h����

- 1-1-1 ��N��̐����C���[�W

- 1-1-2 ��Ќo�c�ɂ��Ƃ���ƕ�����ƌv�o�c�v�����j���O�̑��

- 1-1-3 �~�b�V�����E�X�e�[�g�����g������

study 2 ��N��ɂ����邨��

- 1-2-1 �V��j����6�̃p�^�[��

- 1-2-2 ��N��̐��������͂�����K�v��

- 1-2-3 ������ȊO�̑傫�ȏo��

- 1-2-4 �m�����������u���\����g�������@�v

study 3 �V��j���������邽�߂�

- 1-3-1 �V��j����ɂȂ��邢�낢��ȃP�[�X

-

vol.2 ���S�V��̉ƌv�v

study 1 �ƌv���P�̂��߂̊�b�m��

- 2-1-1 ��N�O�ɉƌv���P���s���K�v��

- 2-1-2 �ƌv�̌������̃R�c

- 2-1-3 ���ʎx�o��o��

- 2-1-4 �ӂ邳�Ɣ[�ł����p����

- 2-1-5 �s���o�ϊw��m��

study 2 B/S �ʼnƌv��������

- 2-2-1 �ƌv��B/S�����낤

-

vol.3 �ی��̍Đv

study 1 �����ی��E��Õی��̊�{

- 3-1-1 �ی��̎d�g��

- 3-1-2 ��{�I�ȕی��̎��

- 3-1-3 ���I�ۏᐧ�x�ƕK�v�ۏ�z

study 2 ��N��Ɍ������ی��̍Đv

- 3-2-1 ���݂̕ی��_����m�F����

- 3-2-2 �ی��_�����������

- 3-2-3 ���܂��܂ȃ��X�N�ւ̌���������

- 3-2-4 �ی��㗝�X�́u�̔��̃v���v�ƍl����

-

vol.4 ���I�N�����x�̎d�g��

study 1 ���I�N�����x�̎d�g��

- 4-1-1 ���I�N�����x�̌���

- 4-1-2 ���I�N�����x�̑S�̑�

- 4-1-3 �N���X�^�[�g�͐��N�����ɂ���ĈقȂ�

- 4-1-4 �N���̃P�[�X�X�^�f�B

study 2 �N��◧��̕ω��ƌ��I�N��

- 4-2-1 �z��҂̎��S�ƌ��I�N��

- 4-2-2 �����̊��ω��ƌ��I�N��

- 4-2-3 �]�E�ƌ��I�N��

- 4-2-4 �n�N�����ƌ��I�N��

study 3 �����̔N���z��m��

- 4-3-1 �˂����ւ��m�F���悤

- 4-3-2 �u�˂�l�b�g�v�����p���悤

-

vol.5 �N���z�𑝂₷�ɂ�

study 1 �u�[�ߕ��v�ő��₷

- 5-1-1 �����N���ɓ����d��������

- 5-1-2 �u�C�Ӊ����v�u��[�v�ő��₷

- 5-1-3 �ȒP�Ō��ʂ̍����u�t���N���v

- 5-1-4 �u�����N������v�ő��₷

- 5-1-5 �u�m�苒�o�N���v�ő��₷

study 2 �u�����v�ő��₷

- 5-2-1 �J�グ�E�J������

- 5-2-2 ���^�ƔN���̃o�����X

- 5-2-3 �ސE���̎���

- 5-2-4 iDeCo�Ɨ�����

-

vol.6 �����N���̂����

study 1 �����N���Â���̂��߂̋��Z���i

- 6-1-1 �����N���Â���Ɍ������Z���i

- 6-1-2 �l�N���ی�

- 6-1-3 ���K�͊�Ƌ���

- 6-1-4 �l��������

- 6-1-5 �ꎞ�����I�g�ی�

- 6-1-6 �����M���̐ςݗ���

- 6-1-7 �����N���̃v�����j���O

-

vol.7 �u��N�v�Ƃ̌���������

study 1 ��N�ɂ��čl����

- 7-1-1 ��N�ɂȂ�����Ɉ�ԑ厖�Ȃ���

- 7-1-2 �Ǘ����Ȃ����߂̗F�l�Â���

- 7-1-3 �n��ł��C���^�[�l�b�g�ł����ꏊ�����낤

- 7-1-4 �^�C���f�U�C��

-

vol.8 ��N��̎d���̑I����

study 1 ��N��̃L�����A�v����

- 8-1-1 �L�����A��������Ȃ����߂ɂ��ׂ�����

- 8-1-2 �����ސE���x

- 8-1-3 ��N��̓�������3�̃p�^�[��

- 8-1-4 �m���Ă��������ٗp�ی�

- 8-1-5 ���ƂŎ����𑝂₷

study 2 ��N�N�ƂƂ����I����

- 8-2-1 ��N�N�Ƃ̃����b�g

- 8-2-2 �l���Ǝ傩�@�l�ݗ���

- 8-2-3 �N�ƂɌ����Ă���l�A�����Ă��Ȃ��l

-

vol.9 �V��̐����������l����

study 1 ���������ɂ��čl����

- 9-1-1 �ǂ̂悤�ȂƂ��ɐ��������������邩

study 2 �d���ȊO�̊����ɂ��čl����

- 9-2-1 ��N��ɑ�������������

- 9-2-2 ���U�w�K����

- 9-2-3 �n��v������

- 9-2-4 �{�����e�B�A����

- 9-2-5 �ǓƂɂȂ�Ȃ����߂̃R�~���j�P�[�V����

study 3 ���N�ɂ��čl����

- 9-3-1 ���N�ɂ��čl����

-

vol.10 �u�I�̐��Ɓv���l����

study 1 ��N��̏Z�܂����l����

- 10-1-1 ��N��̏Z�܂��̑I����

- 10-1-2 �ǂ��ɕ�炷�̂��@�s�S��炵�ƒn����炵

- 10-1-3 �ǂ��ɕ�炷�̂��A�C�O��炵

study 2 ������̏Z�܂�

- 10-2-1 ������̏Z�܂����C���[�W���Ă���

- 10-2-2 ����Ҏ{�݂̎�ނƓ���

-

vol.11 ��N��̃}�C�z�[���Ƃ̕t��������

study 1 �}�C�z�[���̍s�������l����

- 11-1-1 �Z��[����������

- 11-1-2 �}�C�z�[���Ŏ莝�������𑝂₷�u���o�[�X���[�Q�[�W�v

study 2 �яZ��Ƃ����I����

- 11-2-1 �яZ��̎��

- 11-2-2 �яZ��̃��[���̑g�ݕ�

-

vol.12 �Z����E���t�H�[����p

study 1 �u�Z����v�̕��S�����炷���@

- 12-1-1 �Z��[���̎c�����������炷

- 12-1-2 �Z��[���̎芷�������킹�Č�����

- 12-1-3 �ސE���ňꊇ�J��ԍς���ׂ���

study 2 ���t�H�[���̊�{

- 12-2-1 ���t�H�[���̖ڈ�

- 12-2-2 �o���A�t���[���t�H�[���Ɋւ��鐧�x

- 12-2-3 ���t�H�[���̐i�ߕ�

- 12-2-4 ������̏Z�܂��̎����v��

-

vol.13 ���Y�^�p�̊�{

study 1 ��N��Ǝ��Y�^�p�̕K�v��

- 13-1-1 ��N��ɂ������Y�^�p���K�v�ȗ��R

- 13-1-2 �����������5�̓�

study 2 ���Y�^�p�̊�{

- 13-2-1 ���X�N�ɂ��čl����

- 13-2-2 ���X�N�����炷���߂̃|�[�g�t�H���I�헪

-

vol.14 �����M���Ɛŋ�

study 1 �����M��

- 14-1-1 �����M���̊�{

- 14-1-2 �����M���̎�Ȏ�ނƑI�ѕ�

- 14-1-3 �I�Ԃׂ��ł͂Ȃ������M��

study 2 �،������Ɛŋ�

- 14-2-1 �،������̐ŋ�

- 14-2-2 �uNISA�v�uiDeCo�v�������g����

-

vol.15 �s���Y����

study 1 �s���Y�����Ƃ͉���

- 15-1-1 �s���Y�����Ƃ�

- 15-1-2 �s���Y�����̐��E�ʼn����N���Ă���̂�

- 15-1-3 �s���Y�����̗l�X�ȃ^�C�v

- 15-1-4 �s���Y�����̃P�[�X�X�^�f�B

- 15-1-5 ��N��ɂ����s���Y�����������Ă��闝�R

study 2 ��������˂Ď��v����@

- 15-2-1 ���v�}�C�z�[��

- 15-2-2 ���v�s���Y�ő����ő�

-

vol.16 ��ƒ��������X�N

study 1 �V��̌��N�ƈ�Â��l����

- 16-1-1 ��Âɂ����邨��

- 16-1-2 �V��̈�Â̌����ƐS�\��

study 2 ���I���N�ی����x�̎d�g��

- 16-2-1 �����Ƃ����Ƃ��m���Ă����������I���x

- 16-2-2 ��N��̌��N�ی��̕ω�

-

vol.17 ���̌�����m��

study 1 ���I���ی��̎d�g��

- 17-1-1 ���̌���ƌ��I���ی��̎d�g��

- 17-1-2 ���I���T�[�r�X�̓��e

- 17-1-3 ���ɂ������p�̃P�[�X�X�^�f�B

study 2 ���ɂ����邨�����y������

- 17-2-1 ���I�ȕ��S�y�����x

- 17-2-2 ���Ԃ̉��ی������p����

-

vol.18 �e�̉����l����

study 1 �e�̉���p���l����

- 18-1-1 �e�̉��̔�p���ǂ����邩

study 2 �e�̉��A����ȂƂ��͂ǂ�����H

- 18-2-1 �e���ЂƂ��炵���Ȃ�����

- 18-2-2 �����A�e�̉�삪�K�v�ɂȂ�����

- 18-2-3 ��엣�E������邽�߂�

- 18-2-4 �F�m�ǂɂ��Ēm��

- 18-2-5 �e�̍Ŋ����Ŏ��

-

vol.19 �����̊�{�Ƒ����ő�

study 1 �����̊�{

- 19-1-1 �����̊�{

- 19-1-2 �����̗���

- 19-1-3 �����ł��ېł����l�A����Ȃ��l

study 2 �����ő�

- 19-2-1 �����ő�̊�{

- 19-2-2 �Ƒ��ōl���鑊��

- 19-2-3 ���Ə��p�̊�{

- 19-2-4 �P�[�X�X�^�f�B

-

vol.20 �������O���^�̕��@

study 1���^�̊�{

- 20-1-1 ���^�Ƃ�

- 20-1-2 ���O���^�̕��@

study 2 ���^�ł�ߐł��Ȃ��琶�O���^������@

- 20-2-1 ���^�ł�ߐł��Ȃ��琶�O���^������@

- 20-2-2 ���������Z�ېŐ��x�����p����

study 3 �Ƒ��M�����g�������^�̕��@

- 20-3-1 �Ƒ��M�����g�������^

-

vol.21 ���z�̃G���f�B���O���l����

study 1 �Ŋ����}����O�ɂ��Ă�����������

- 21-1-1 ���Y�ژ^������

- 21-1-2 �⌾���������Ă�����

study 2 ���V�Ƃ���

- 21-2-1 ���V�̎�ނƔ�p

- 21-2-2 ����̎�ނƔ�p

- 21-2-3 �g�����S���Ȃ����Ƃ��̎葱��

-

vol.22 ��N��v�m�[�g�u�~���C�{�v�̎��

study 1 �����̒�N��̃C���[�W�����ꉻ����

study 2 �����̌����c������

study 3 ��N��̂��܂��܂ȃP�[�X��z�肷��

study 4 ��N��ɕK�v�Ȃ�����c������

study 5 �L���Ȓ�N����}���邽�߂̑�����Ă�

�i�������ƁEZoom���Ɓj �S24��̍\�����O�����R�Ō���iPDF�j

�S���u�t�Љ�

-

���� ��

-

�����f�U�C��������Б�\������A�ƌv�̌��������k�Z���^�[��\�B�t�@�C�i���V�����v�����i�[�iCFP®�F��ҁj�A��n��������m�B�l�����̉ƌv���k�T�[�r�X��W�J���A����2�����т��鑊�k���Ă����B

-

���� �k

-

FP�I�t�B�XLife&FinancialClinic������\�B�t�@�C�i���V�����v�����i�[(CFP®�F���)�B�p�[�g�i�[�ƕv�wFP�Ƃ��Ċ����B�v�w�Ŏ��g�މƌv�Ǘ���A���C�t�v���������̂��߂̃R���T���e�B���O�𑽐��肪����B

-

�L�c ���Îq

-

�L����Ѓq���[�}���E�}�G�X�g��������B��s�ł̏Z��[�����k�A�Z��̔��A���ۉ�Ђ��o�ēƗ��B�l���Ǝd���̎����o�����������A�q��Đ���̏Z��w���ƃV�j�A����̏Z�ւ����k���s���B

-

���� ����

-

��ʎВc�@�l�I���J�E���Z���[�����\�����A�����e�A���C��������Б�\������B�u�I���J�E���Z���[�̐��݂̐e�v�Ƃ��āA�e���r�A�V���A�G���Ȃǃ��f�B�A�֏o���B�u�I���v�Ƃ����l���̕��y�ɓw�߂�B

-

���v�� ���h�q

-

NPO�@�lUPTREE��\�B�q��ĂƓ����ɗ��e�̉�������쐶�����o���������Ƃ���A���҂́g���ꏊ"�����邽�߂̊������n�߂�B���Ҏx��NPO�@�l��UPTREE�ɂāu�F�m�ǃJ�t�F�v�u1Day�P�A���[�Y�J�t�F�v���^�c����B

-

�a�J �L

-

��w�@�C����A�V�e�B�o���N�A�\�V�G�e�E�W�F�l�����ȂǂŃv���C�x�[�g�o���J�[�Ƃ��ĕx�T�w�̎��Y�^�p�T�|�[�g�ɏ]���B���Z�o�ς̓����ɐ��ʂ��A�����J���ȔN���ǁiGPIF�j���͂��ߗl�X�Ȋ�ƁE�c�̂ōu���B

�����f�U�C��������Б�\������A�ƌv�̌��������k�Z���^�[��\�B�t�@�C�i���V�����v�����i�[�iCFP®�F��ҁj�A��n��������m�B�l�����̉ƌv���k�T�[�r�X��W�J���A����2�����т��鑊�k���Ă����B

FP�I�t�B�XLife&FinancialClinic������\�B�t�@�C�i���V�����v�����i�[(CFP®�F���)�B�p�[�g�i�[�ƕv�wFP�Ƃ��Ċ����B�v�w�Ŏ��g�މƌv�Ǘ���A���C�t�v���������̂��߂̃R���T���e�B���O�𑽐��肪����B

�L����Ѓq���[�}���E�}�G�X�g��������B��s�ł̏Z��[�����k�A�Z��̔��A���ۉ�Ђ��o�ēƗ��B�l���Ǝd���̎����o�����������A�q��Đ���̏Z��w���ƃV�j�A����̏Z�ւ����k���s���B

��ʎВc�@�l�I���J�E���Z���[�����\�����A�����e�A���C��������Б�\������B�u�I���J�E���Z���[�̐��݂̐e�v�Ƃ��āA�e���r�A�V���A�G���Ȃǃ��f�B�A�֏o���B�u�I���v�Ƃ����l���̕��y�ɓw�߂�B

NPO�@�lUPTREE��\�B�q��ĂƓ����ɗ��e�̉�������쐶�����o���������Ƃ���A���҂́g���ꏊ"�����邽�߂̊������n�߂�B���Ҏx��NPO�@�l��UPTREE�ɂāu�F�m�ǃJ�t�F�v�u1Day�P�A���[�Y�J�t�F�v���^�c����B

��w�@�C����A�V�e�B�o���N�A�\�V�G�e�E�W�F�l�����ȂǂŃv���C�x�[�g�o���J�[�Ƃ��ĕx�T�w�̎��Y�^�p�T�|�[�g�ɏ]���B���Z�o�ς̓����ɐ��ʂ��A�����J���ȔN���ǁiGPIF�j���͂��ߗl�X�Ȋ�ƁE�c�̂ōu���B

��u���̐���

Result

��u���Ē�N��Ɍ�����

���H���邱�Ƃ����m�ɂȂ�����

��u����91.2%�����m�ɂȂ����Ɖ�

��u��Ɏ��g���Y�^�p�ł́A

86%���v���X�̉^�p����

�� ��N��v�X�N�[����u��57���^���В��ׁi�������F2021/10�j

��u���̎��ۂ̐�

�X�N�[���̎�u������͂����A

��u��̕ω��̈ꕔ�ł��B

�܂������Ă݂�Ȃ�A

�����̌��Z�~�i�[��

��N��̂���������邽�߂ɍł���Ȃ̂́u�����ǂ��w�Ԃ��v�ł��B

�܂��u��N��v�X�N�[�� �����̌��Z�~�i�[�v�ŁA���̈ꕔ��̊����Ă݂Ă��������B

| ��u�� | ���� |

|---|

�\���݂���30�b�I

����Z�~�i�[��\�����\���シ���Ɏ�u���������܂�

����Z�~�i�[�́A���^���ꂽ�Z�~�i�[����Ŏ�u���邱�Ƃ��ł��܂��B

�Đ���ꎞ��~�A�{���Đ��Ȃǂ̑��삪�ł���̂ŁA�����̃y�[�X�Ŋw�K���邱�Ƃ��ł��܂��B

3�J���ŁA

���ʂ��o����

�����ɂȂ��B

�����ɂ��āA

���܂Ŋw���Ƃ��Ȃ��l���A

�Ɗw�ł͂��܂������Ȃ������l��

�P�N�w�ׂ�����Ɛ��ʂ��o���邱�ƁB

���ꂪ�u�����̊w�Z�v�ł���

�t�@�C�i���V�����A�J�f�~�[�̐�ΓI�ȉ��l�ł��B

�t�@�C�i���V�����A�J�f�~�[

������

�X�N�[����3�̓���

-

���ʓI�Ɋw�ׂ鋳��

��b������H�܂ł����S�ԗ�����

15�i�X�e�b�v�A�b�v������������

�ŒZ�����Ő��ʂ��o��I

�t�@�C�i���V�����A�J�f�~�[�̃J���L�������́A�����ɕK�v�Ȓm����m�E�n�E�̂��ׂ������ʂȂ��ԗ����ꂽ15�i�X�e�b�v�A�b�v���B�킩��₷���ɓO��I�ɂ���������S15���̃I���W�i���A�������ŐV�̕⏕�����ɏ������݂Ȃ���w�Ԃ��ƂŁA���������m���Ȃ��̂ɂȂ�܂��B

�[������w�т����l�A���Ђ�YouTube�Ŋw����ǐ��ʂ��o�Ȃ��l�A���傫�Ȑ��ʂ��o�������l�ȂǁA�ǂ�Ȑl�ł������I�ɃX�e�b�v�A�b�v���A�ŒZ�����Ő��ʂ��o�����Ƃ��ł��܂��B

���X�e�b�v�⋳�ނ̐��̓X�N�[���ɂ��قȂ�܂��B -

�I�ׂ��u�X�^�C��

�m���L�x�ȍu�t�̎��Ƃ�

3�̎�u�X�^�C���Ŏ���������

���H�͂��g�ɕt���I

������Zoom �ɂ�郊�A���^�C���ł̎��������邱�Ƃ��A�t�@�C�i���V�����A�J�f�~�[�̃X�N�[���̑傫�ȓ����̂ЂƂł��B�ŐV���������Ղ���������e���A��������Ȃ���C���^���N�e�B�u�Ɋw�ׂ��̂́A���A���^�C���̎��ƂȂ�ł́B�܂��A���Ƃ��琔����ɂ͂��������Ƃ����^����������Ƃ������ł��܂��B���Ƃ̕��K�͂������A�J��Ԃ��������邱�Ƃŗ���x���[�܂�A���H�͂���������Ă����܂��B�Z���ԂŏW�����Ċw�т����l�ɂ��A�w�тƎ��H�����݂ɌJ��Ԃ��Ȃ���[�߂Ă��������l���A���ꂼ��ɂ҂�����Ȋw�т��������Ă��܂��B

-

�������u�T�|�[�g

���S�҂���o���҂܂�

�w�т̌p�����o�b�N�A�b�v������

���ʂ��o��܂ő������� !

���ޔ�������15���ȓ��ł���Ύ�u���͑S�z�ԋ��B���X�N�[���Ŋw�т��X�^�[�g�ł��܂��B���w��́A���S�҂̐l�ł��o���҂̐l�ł��A���ꂼ�ꂪ�ڕW�Ƃ��鐬�ʂ���������o����悤�Ɏ�����T�|�[�g�B���Ƃ̓��e�ł킩��Ȃ����Ƃ��������ꍇ���A�w�т̕������ɖ������ꍇ���A�u�t�Ƀ��[���Ŏ��₵����A�X�N�[���A�h�o�C�U�[��1��1�ő��k�ł����肷�鐧�x������̂ň��S�ł��B�X�N�[���̊_��������u�����m�̌𗬉������܂��B

�y���������p�����A���ʂ��o����悤�ɂ������������T�|�[�g���܂��B

�X�N�[���ē����[�t���b�g

���L�̃{�^������X�N�[���ē����[�t���b�g�iPDF�t�@�C���j�̃_�E�����[�h���ł��܂��B

���[�t���b�g

��u�܂ł̗���

�\���シ���Ɋw�т��X�^�[�g���邱�Ƃ��ł��܂��B

Step

1

�X�N�[���̐\����

WEB�A���[���A�d�b�ALINE�Ő\���݂��t���Ă��܂��B

Step

2

��u���̎x����

�N���W�b�g�J�[�h�AAmazon Pay�A��s�U���A����N���W�b�g�i���烍�[���j����A�x�������@��I���ł��܂��B

Step

3

���ނ̔���

��u���̎x�������m�F�ł����狳�ނ����܂��B

���ނ�����Ɠ����ɁA�����EZoom���Ƃ̗\��A������Ƃ̎�u���ł���悤�ɂȂ�܂��B

Start ���u�X�^�[�g �i�ŒZ�����j

�\���݁E

�⍇�����@

-

WEB��

-

���[����

-

�d�b��

0120-104-384

�i��t�F10-22��[���ΐ���]

10-17��[�ؓy] ���j��x�j

�y�j�͓d�b���q����ɂ����ꍇ������܂��B -

LINE��

�u��N��v�X�N�[���v��

�������X�N�[���ɐ\����

�� �X�N�[����u���́A�}�C�y�[�W���\���݂��������B

�J���L�������ꎮ

���ރp�b�P�[�W

���w����ƁA�u���ȏ��v�u�A�N�V�������X�g�v�Ȃǂ��Z�b�g�ɂȂ����X�N�[�����Ƃ̋��ރp�b�P�[�W���͂��܂��B

�������ƁEZoom���ƁE�������

�i1�N�Ԏ���j

��������

�����ōs������Ƃɒ��ڎQ�����A��u�����m�ŃR�~���j�P�[�V���������Ȃ���w�ׂ܂��B

Zoom����

�D���ȏꏊ����I�����C����c�V�X�e���uZoom�v���g���āA���Ƃ����A���^�C���Ŏ�u�ł��܂��B

�������

���ł��D���ȂƂ��ɁA��u����p�y�[�W������Ƃ����^������������邱�Ƃ��ł��܂��B

�t�@�C�i���V�����A�J�f�~�[

��{���x�K��E��u�K��

-

�C�y�ɖ₢���킹

��u�O�ɋ^����������̕��́A

�d�b��[���Ŗ⍇�����������B

�o���L�x�Ȑ�C�X�^�b�t�����������܂��B�i��t�F10-22��[���ΐ���] 10-17��[�ؓy]

���j��x�j�y�j�͓d�b���q����ɂ����ꍇ������܂��B

���[���Ŗ⍇��

���[���ł̖⍇�����������߂ł��B -

�������葊�k

�t�@�C�i���V�����A�J�f�~�[

�F��u�t�ɂ����w�E��u���k- ���k���@

- ���Z�A�d�b�A�I�����C���̂����ꂩ�Ōʑ��k���ł��܂��B

- ���{����

- 10:00�J�n�`20:00�J�n

�i�y���j�������{���Ă��܂��j

- ���k��

- ����